Nasze opracowanie stanowi kompleksowy materiał o tym, co trzeba wiedzieć, aby świadomie inwestować w złoto. Pierwszy rozdział dotyczy charakterystyki kruszcu i ma wydźwięk teoretyczny, natomiast kolejne skupiają się już na praktycznych aspektach inwestowania – w perspektywie zarówno krótko-, jak i długoterminowej. Zachęcamy do przeczytania artykułu w całości, przy czym możesz też skupić się na wybranych, interesujących Cię fragmentach.

Charakterystyka złota i jego fenomen

Obecnie złoto nie stanowi oparcia dla żadnej waluty, ani nie ma powszechnego zastosowania w płatnościach, ale wzbudza zainteresowanie inwestorów. Tak jest w pewnym sensie już od kilku tysięcy lat, za co odpowiadają unikalne właściwości kruszcu oraz jego niewielkie, ograniczone zasoby.

Złoto jest rzadko spotykane w przyrodzie, a przy tym trwałe, kowalne i ciągliwe, co pozwala je łatwo dzielić i kształtować. Do tego nie śniedzieje, ani nie utlenia się w wodzie czy powietrzu. Ba, kruszec jest praktycznie niezniszczalny, a jedynymi substancjami, które mogą mu „zaszkodzić”, są: roztwór cyjanku oraz woda królewska (mieszanina kwasu solnego i azotowego). Nie dziwi więc, że stanowi jedną z najstarszych metod lokowania kapitału i jeden z pierwszych metali, które człowiek zaczął wykorzystywać jako środek płatniczy.

Złoto jako fundament systemu walutowego

O tym, jak ważną rolę odgrywało w przeszłości złoto, niech świadczy fakt, że w latach 70. XIX wieku oparto na nim funkcjonowanie międzynarodowego systemu walutowego. Kruszec był rzadki, trwały, łatwo podzielny i powszechnie akceptowany, dzięki czemu mógł sprawdzić się w roli pieniądza światowego i miernika porównawczego walut.

W systemie waluty złotej, który przetrwał do wybuchu I wojny światowej, standardowe jednostki pieniądza stanowiły odpowiednik wartości określonej wagi złota. Co więcej, banki centralne utrzymywały rezerwy tego kruszcu, a także wymienialnych na niego walut, w stałej proporcji do ilości wyemitowanego pieniądza. Jednocześnie gwarantowały one wymianę pieniędzy na złoto, zgodnie z ustalonym parytetem.

Kolejne kraje zaczęły odchodzić od standardu złota w różnych latach – wiele po wybuchu wielkiego kryzysu gospodarczego w 1929 roku. Dzięki temu mogły wprowadzić ekspansywną politykę fiskalną i monetarną, co zwiększyło popyt krajowy i uruchomiło niewykorzystane moce produkcyjne.

Koniec starego ładu monetarnego – początek inwestowania w złoto

Przez długie lata cena złota była ustalana odgórnie i sięgała raptem kilkudziesięciu dolarów za uncję. W 1933 roku, kiedy prezydent Roosevelt wezwał Amerykanów do jego obowiązkowej wymiany na dolary, stawka wynosiła 20 USD za uncję złota. Później nastąpiła rewaluacja kruszcu i cena skokowo wzrosła do blisko 35 USD. Na tym lub niewiele wyższym poziomie pozostawała do początku lat 70. XX wieku.

W tamtym okresie możliwość wymiany kruszcu na dolary przysługiwała jedynie bankom centralnym, a obywatele USA czy krajów komunistycznych nawet nie mogli posiadać (przynajmniej oficjalnie) złota inwestycyjnego. Zmieniło się to w sierpniu 1971 r., kiedy prezydent Nixon zniósł wspomnianą wymienialność.

Decyzja Nixona doprowadziła do upadku systemu monetarnego opartego na złocie, uwolnienia ceny kruszcu, a także nadejścia ery swobodnego kreowania pieniądza przez banki centralne i tym samym nasilenia się inflacji. W efekcie cena złota zaczęła dynamicznie rosnąć, co spowodowało, że metal powszechnie zaczęto postrzegać jako dobry sposób na przechowywanie wartości pieniądza w czasie.

Dlaczego warto inwestować w złoto?

Pora przejść do bardziej praktycznych kwestii, ważnych w kontekście samej inwestycji w złoto. Zacznijmy od tego, jakie powszechnie przypisuje jej się zalety:

- daje stabilizację w portfelu inwestycyjnym,

- chroni przed inflacją,

- zabezpiecza przed kryzysem gospodarczym,

- chroni przed ryzykiem politycznym.

Obok powyższych często wymienia się jeszcze inne atuty złota: dużą mobilność, dość niskie ryzyko, długoterminowy wzrost ceny czy niezależność od systemu finansowego. Mniej lub bardziej wiążą się one jednak z czterema wyżej wspomnianymi zaletami, dlatego poniżej skupimy się na szerszym omówieniu tych ostatnich.

Daje stabilizację w portfelu inwestycyjnym

Złoto jest uważane za stosunkowo bezpieczne aktywo, które ogranicza wahania wartości portfela. Przypisuje mu się względnie niskie ryzyko i mały lub ewentualnie średni potencjał zysku. Takie podejście wydaje się być słuszne, ale trzeba wiedzieć, co konkretnie należy przez nie rozumieć.

Jeśli weźmiemy pod uwagę krótki okres i dzienne wahania cen, to okaże się, że złoto obroni swój status stosunkowo stabilnego aktywa. W okresie od października 2019 do początku 2023 roku jego kurs poruszał się w przedziale od ok. 1450 do nieco ponad 2050 dolarów, a przez zdecydowaną większość czasu – od 1600 do 1950 dolarów. Natomiast najwyższe dzienne zmiany ceny, nie licząc pojedynczych sesji, sięgały raptem ok. 4%.

Można zatem pokusić się o stwierdzenie, że złoto jest bardziej stabilne niż np. surowce przemysłowe czy akcje giełdowe. W okresach paniki lub skrajnego entuzjazmu na rynku notuje niższe zmiany kursu niż ropa, miedź, czy też walory globalnych potęg, takich jak Apple, Coca-Cola czy McDonald’s.

Złoto też ma wahania wartości i podlega trendom

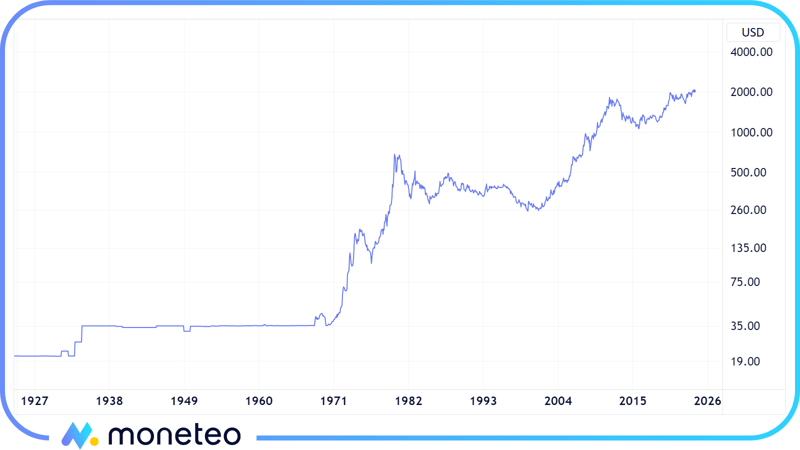

Jeśli spojrzysz na kruszec z perspektywy długoterminowej, zauważysz, że jest to aktywo, jak każde inne – jego cena podlega tendencjom i potrafi się sporo zmienić w obu kierunkach. Potwierdza to poniższy 100-letni wykres kursu złota.

Patrząc na imponujący wzrost ceny, jaki miał miejsce w latach 70. XX w., trudno przypisać metalowi niski potencjał zysku. Kruszec zdrożał wtedy ponad 20-krotnie (z ok. 35 do powyżej 700 dolarów), co było konsekwencją m.in. wspomnianej decyzji prezydenta Nixona, ale też silnie rosnącej inflacji. Był to więc czas wyjątkowo korzystny dla złota i dziś trudno sobie wyobrazić, by jeszcze kiedykolwiek miało ono zanotować równie silny i szybki wzrost wartości.

Na początku lat 80. XX wieku złoto chwilowo kosztowało nawet ponad 800 dolarów za uncję (tego szczytu nie widać na powyższym wykresie miesięcznym), ale był to zarazem kres jego ówczesnej potęgi. Imponującą hossę zakończyła mocna podwyżka stóp procentowych (amerykański FED podniósł je aż do 20%!), która miała wspomóc walkę z inflacją. Z czasem procesy inflacyjne wyraźnie osłabły, ale stopy pozostały wysokie, co sprzyjało osłabianiu się złota. W konsekwencji cena kruszcu w 5 lat spadła o ponad 60%, a na ustanowienie nowego szczytu czekała aż 28 lat!

Chroni przed inflacją

Inwestycja w złoto może dawać dobre wyniki w czasie rosnącej inflacji, jednak nie jest to regułą. Zdarzają się okresy, w których cena kruszcu rośnie wolniej niż przeciętne ceny w gospodarce lub wręcz nie rośnie w ogóle.

Opisane sytuacje są czymś naturalnym, bo na wartość złota wpływa szereg czynników, m.in:

- sytuacja geopolityczna,

- kondycja światowej gospodarki,

- sentyment na rynkach kapitałowych,

- wysokość stóp procentowych.

Poziom stóp procentowych jest szczególnie istotny w kontekście zależności pomiędzy ceną złota a procesami inflacyjnymi.

Gdy mamy do czynienia z dodatnimi realnymi stopami procentowymi (stopy są wyższe od inflacji), można łatwo zabezpieczyć się przed inflacją, korzystając np. z bezpiecznych lokat bankowych. Nie jest to korzystny czas dla inwestycji w złoto, a co do zasady także w akcje i inne ryzykowne aktywa. W końcu po co ryzykować stratę części kapitału, skoro pewny i satysfakcjonujący zysk może zapewnić bank?

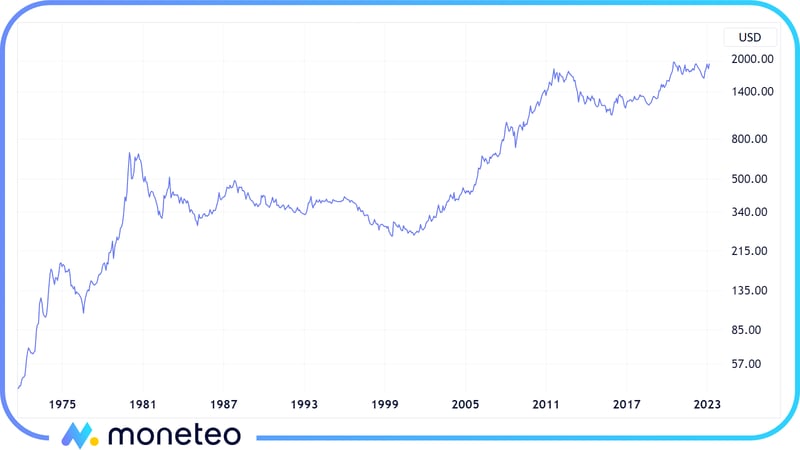

Wspomniane prawidłowości potwierdzają historyczne 50-letnie notowania ceny złota wyrażone w dolarze amerykańskim.

Jak widzisz, lata 1980-2001 to czas wielkiej bessy, w której wystąpiło tylko kilka większych ruchów wzrostowych. Jak już wspomnieliśmy, była ona efektem głównie tego, że w tamtym okresie występowały wysokie stopy procentowe i jednocześnie słabnąca inflacja. Dodajmy jednak, że wcześniej przez dekadę kruszec mocno drożał (ze względu na silne procesy inflacyjne), a pod koniec lat 70. XX wieku notował wręcz paraboliczny wzrost ceny. Prędzej czy później ta „bańka” musiała pęknąć – i tak też się stało.

Po zaliczeniu dołka w 2001 roku złoto weszło w kolejną wielką hossę, która trwała ponad 10 lat i przyniosła mu ponad 8-krotny wzrost wartości. Silna aprecjacja ceny przypadła wprawdzie na czas niskich stóp procentowych, ale zarazem względnie niskiej inflacji. Dla umocnienia kruszcu istotne okazały się też inne czynniki polityczne i gospodarcze, o których wspominamy szerzej w kolejnym rozdziale, poświęconym trendom i prognozom dla złota.

Złoto zabezpiecza przed kryzysem i ryzykiem politycznym

Złoto powinno okazać się korzystną inwestycją w czasie kryzysu finansowego i giełdowej bessy, ale nie przyniesie satysfakcjonujących zysków w okresie gospodarczego prosperity. Mówiąc w uproszczeniu, gdy w gospodarce dzieje się dobrze, kapitał płynie do ryzykownych aktywów, np. akcji, natomiast w gorszych okresach jest przenoszony m.in. do złota, które wciąż wiele osób postrzega jako bezpieczną przystań finansową.

Kruszec zwykle przybiera też na wartości w czasie napiętej sytuacji geopolitycznej, jak również pozwala uchronić się przed silnymi krajowymi zawirowaniami politycznymi. Jeśli chodzi o tę drugą kwestię, to w razie wystąpienia jakiegoś skrajnie negatywnego scenariusza, np. wybuchu wojny czy przeprowadzenia zamachu stanu, złoto zawsze można dość łatwo zabrać ze sobą i spieniężyć za granicą. W tym samym czasie oszczędności trzymane w walucie krajowej, ze względu na prawdopodobny spadek jej kursu, będą wyraźnie traciły na wartości.

Rynek złota – trendy i prognozy

Przyjrzyjmy się teraz temu, jak zachowywała się cena złota w ostatnich latach i jak może zachowywać się w najbliższym czasie. Omawiając te kwestie, miejmy na uwadze poniższy ponad 20-letni wykres notowań surowca.

Jak złoto zachowuje się w trudnych czasach, a jak w okresach prosperity?

Jak pokazuje powyższy wykres, w XXI wieku mamy kontynuację długoterminowego trendu wzrostowego na złocie. Mimo tego, nie brakowało w nim długich okresów, w których metal tracił na wartości. To akurat nie dziwi, bo przez te ponad 20 lat mieliśmy czasy zarówno spokojne, sprzyjające rozwojowi gospodarek, jak i nasycone niekorzystnymi zjawiskami.

Do silnych wzrostów cen złota w pierwszej dekadzie XXI wieku przyczyniły się niskie stopy procentowe, ale też wiele negatywnych wydarzeń o globalnym znaczeniu. Mowa tu m.in. o początku wieloletnich wojen w Afganistanie i Iraku, licznych zamachach terrorystycznych w krajach Europy Zachodniej, a także o pęknięciu bańki na amerykańskim rynku nieruchomości i będącym jej następstwem światowym kryzysie finansowym.

Wspomniany kryzys miał największe znaczenie i przyczynił się do 2,5-krotnego wzrostu ceny złota w ciągu niespełna 3 lat. Później, gdy poprawiła się globalna sytuacja gospodarcza i rynki akcji (zwłaszcza amerykański) notowały silne wzrosty, złoto doświadczyło mocnych spadków, a następnie kilkuletniego okresu marazmu.

W czasach kryzysowych wartość złota rosła, dzięki czemu wzmocniło ono swój status aktywa, które warto trzymać w okresach niepokojów politycznych i społecznych, a także zawirowań w gospodarkach i na rynkach finansowych. Podobnie było w 2020 roku, kiedy to m.in. przez obawy związane z wybuchem pandemii koronawirusa cena złota wzrosła o ok. 30% w ciągu raptem pół roku. Dodajmy jednak, że był to czas rekordowych obniżek stóp procentowych i ogromnego dodruku pieniądza, w którym świetnie radziły sobie również inne aktywa, np. akcje czy kryptowaluty.

Prognozy dla złota na 2024 rok

Każdy, kto miał styczność z inwestowaniem, wie, jak trudne jest prognozowanie cen aktywów i jak szybko, z różnych względów, prognozy te mogą stać się nieaktualne. Przytoczone przewidywania analityków potraktuj więc jedynie jako ciekawostkę, która ma charakter edukacyjny i pomaga zrozumieć wpływ różnych czynników na kurs złota.

Obecnie rynek oczekuje dalszego umacniania się surowca ze względu m.in. na spodziewane obniżki stóp procentowych w USA i związane z nimi (ale nie tylko z nimi) osłabienie dolara amerykańskiego. Słabszy dolar sprzyja złotu również dlatego, że czyni ten metal tańszym dla inwestorów trzymających inne waluty – warto zauważyć, że w 2023 stracił on wobec głównych walut kilka procent, a względem takich, jak choćby polski złoty, nawet kilkanaście procent.

Analitycy zwracają też uwagę na to, że w minionym roku metalowi pomogły zakupy banków centralnych, zwłaszcza chińskiego, który był największym nabywcą kruszcu. Oczekują oni zarazem, że trend ten utrzyma się również w najbliższych miesiącach, co będzie sprzyjać wzrostom cen kruszcu. Korzystnie ma wpływać również utrzymująca się niepewność gospodarcza i geopolityczna – według wielu ekonomistów wciąż możliwy jest wybuch globalnej recesji, co może skłaniać inwestorów do inwestowania w złoto.

Z mediany prognoz zebranych przez agencję Bloomberg wynika, iż na koniec 2024 r. powinniśmy oczekiwać ceny za uncję złota na poziomie ok. 2000 USD. To wartość o blisko 100 USD niższa od historycznego rekordu z 2023 r. i nieznacznie niższa od obecnej ceny. Nie brakuje jednak prognoz, które przewidują wzrost kursu do ponad 2200 USD, jak również takich, które zakładają jego spadek poniżej 1900 USD.

Rodzaje inwestycji w złoto – złoto fizyczne czy „papierowe”?

Jeśli uważasz, że złoto dobrze zabezpieczy Twój kapitał przed inflacją lub chcesz spekulować na zmianach jego ceny w krótszym terminie, to pozostaje Ci wybrać odpowiednią dla siebie formę „złotowej” inwestycji.

Do dyspozycji masz sporo możliwości, przy czym poszczególne z nich mają różną specyfikę i sprawdzają się w innych przypadkach. Ważne jest zatem, żebyś dobrze zrozumiał ich istotę oraz poznał plusy i minusy. Podstawowym dylematem, który musisz rozstrzygnąć, jest określenie, czy zainwestować w złoto fizyczne, czy może w którąś z jego „papierowych” wersji.

Złote sztabki i monety bulionowe – zalety i wady

Dla wielu osób pierwszym wyborem jest inwestycja w złoto fizyczne, czyli w złote sztabki lokacyjne lub monety bulionowe.

Wspomniane produkty nazywane są złotem inwestycyjnym i mają tę zaletę, że zawierają w sobie niemal wyłącznie kruszec. Ponadto nie wykazują wartości kolekcjonerskiej ani większych walorów estetycznych. Ich cena zależy zatem głównie od ilości znajdującego się w nich złota oraz jego bieżącego kursu rynkowego. Wszystko to sprawia, że złoto lokacyjne idealnie nadaje się do celów stricte inwestycyjnych, a konkretniej – do długoterminowego przechowywania majątku w złocie.

Do najważniejszych zalet złota inwestycyjnego zaliczamy:

-

możliwość korzystania ze wszystkich właściwości fizycznego kruszcu – sztabki i monety mają wysoką trwałość, mogą być łatwo przenoszone, bez problemu spieniężysz je w dowolnej części świata;

-

przechowywanie poza systemem finansowym – złoto przechowujesz tam, gdzie chcesz, nie martwiąc się zbytnio działaniami rządu czy instytucji finansowych; dodajmy jednak, że obecnie w Polsce anonimowo możesz kupić złoto do wartości 15 tys. euro (w Niemczech limit wynosi zaledwie 2000 euro);

-

fakt, że jest traktowane przez urzędy skarbowe nie jako forma inwestowania, lecz nieopodatkowany sposób przechowywania majątku; jednak abyś mógł uniknąć konieczności zapłaty podatku, sprzedaż złotej sztabki lub monety musi nastąpić najwcześniej pół roku po jej zakupie.

Do fizycznego złota można też przypisać co najmniej trzy, i to dość poważne, minusy:

-

konieczność przechowywania kruszcu, która w większości przypadków generuje dodatkowe koszty; jeśli chcesz czuć się bezpiecznie, zwykle musisz kupić sejf lub wynająć skrytkę depozytową;

-

pewną problematyczność samej transakcji zakupu (porównanie ofert, ocena autentyczności złota) i późniejszej odsprzedaży kruszcu (wystawienie oferty sprzedaży, znalezienie kupca);

-

fakt, że opłaca się kupować jedynie złoto o odpowiednio dużej masie, najlepiej minimum 1 uncji (31,1 g), co wiąże się obecnie z wydatkiem ok. 7-8 tys. złotych; w przypadku lżejszych sztabek i monet marża sięga nawet 10-15%, więc za każdy gram złota zapłacisz o wiele więcej.

Przegląd najpopularniejszych możliwości inwestycyjnych

Złote sztabki i monety bulionowe zapewniają praktycznie te same korzyści, więc nie ma znaczenia, w które z nich zainwestujesz. Ważne jest jednak, żeby wybierać produkty renomowanych producentów, które cieszą się uznaniem inwestorów i są przez nich chętnie nabywane. Co ważne, monety powinny znajdować się w dobrym stanie technicznym, natomiast sztabki – dodatkowo w certipackach ochronnych, potwierdzających ich autentyczność.

Miej na uwadze, że poszczególne sztabki i monety różnią się nie tylko wyglądem, ale też standardami wagowymi. Te pierwsze ważą od 1 do 1000 gramów, przy czym poszczególne mennice udostępniają sztabki zwykle w 10 lub 11 standardach: 1, 2, 5, 10, 20, 31,1 (1 uncja trojańska), 50, 100, 250, 500 i 1000 gramów. Natomiast złote monety bulionowe to przede wszystkim produkty jednouncjowe, choć na rynku łatwo znajdziesz też takie o masie 1/2, 1/4, 1/10, a nawet 1/25 uncji.

Biorąc pod uwagę obecne ceny złota (stan na styczeń 2024 roku), za najtańszą sztabkę 1-gramową zapłacisz ok. 300 zł, a za najtańszą monetę o masie 1/25 uncji nieco ponad 400 zł.

Inwestycja w złoto „papierowe” – jakie są jej korzyści i ryzyka?

Zamiast kupować metal w formie fizycznej, możesz zainwestować w instrument finansowy, który pozwoli Ci zarabiać na zmianach ceny złota w krótkim i średnim terminie.

W przypadku „papierowego” złota, wady i zalety wyglądają nieco inaczej w zależności od instrumentu opartego na kruszcu. Skupmy się zatem na tych plusach i minusach, które są dla nich wspólne, i jednocześnie odróżniają je od złota fizycznego.

Do zalet instrumentów opartych na złocie możemy zaliczyć:

-

łatwość zawierania transakcji;

-

brak problemów i kosztów związanych z przechowywaniem (występują jednak opłaty transakcyjne i ewentualnie za prowadzenie rachunku);

-

możliwość stosowania rozmaitych strategii inwestycyjnych i elastycznego reagowania na zmieniającą się sytuację rynkową;

-

dogodne wejście na rynek z małym kapitałem i to na takich samych warunkach, na jakie mogą liczyć zamożni inwestorzy (nie ma tu marż producentów, które obniżałyby opłacalność inwestycji niskokwotowych).

Wśród najważniejszych wad złota „papierowego" można wyróżnić:

-

brak możliwości korzystania z fizycznych właściwości kruszcu;

-

brak anonimowości;

-

brak kontroli nad inwestycją (pojawia się tu ryzyko brokera, giełdy i systemu bankowego);

-

do funkcjonowania rynku niezbędna jest infrastruktura techniczna i organizacyjna, co oznacza, że takim złotem możesz handlować tylko na ustalonych zasadach, za pośrednictwem specjalnych platform inwestycyjnych; jest też traktowane jak każda inna inwestycja giełdowa, dlatego wiąże się z koniecznością zapłaty 19% podatku od zysków kapitałowych.

ETF-y, kontrakty terminowe i inne instrumenty dające ekspozycję na kruszec

Chcąc inwestować w instrumenty złotowe, masz do wyboru całkiem szerokie spektrum możliwości. Z których produktów i w jakich przypadkach warto skorzystać?

Jeśli inwestycja ma mieć charakter średnio- lub długoterminowy (raczej nie dłuższy niż kilkuletni), rozsądnym rozwiązaniem będzie zakup jednostek funduszu ETF w pełni zabezpieczonego kruszcem np. ZKB Gold ETF, Sprott Physical Gold Trust czy WisdomTree Physical Gold. Te fundusze kupują sztabki i monety bulionowe, a nawet pozwalają zażądać wydania fizycznego złota. W praktyce przywilej obejmuje wyłącznie majętnych inwestorów, bo żaden ETF nie wypłaci środków pod postacią 10, 20 czy 50-gramowych sztabek.

Możesz również zdecydować się na jeden z ETF-ów, który naśladuje zmiany kursu rynkowego złota, ale zwykle jest tylko w niewielkiej części zabezpieczony fizycznym kruszcem (instrumenty niezabezpieczone nim w ogóle to ETN-y, czyli noty giełdowe). Taki fundusz ma niższą opłatę za zarządzanie niż fundusz w pełni zabezpieczony, ale z oczywistych względów należy mu również przypisać nieco wyższe ryzyko.

Do dyspozycji masz także kontrakty terminowe, a przede wszystkim kontrakty CFD na złoto, które również nie wiążą się z zakupem fizycznego metalu, ale pozwalają zarabiać na zmianach jego ceny. Co więcej, dają możliwość gry zarówno na wzrosty, jak i spadki kursu złota, a także posługiwania się dźwignią finansową (podobne możliwości mogą zapewniać wspomniane ETN-y). Najczęściej to właśnie z nich korzystają gracze krótkoterminowi, w tym daytraderzy, którzy otwierają i zamykają pozycje rynkowe tego samego dnia.

W kruszec możesz też inwestować poprzez zakup akcji wybranego producenta złota inwestycyjnego lub spółki wydobywczej. Ich kursy zwykle poruszają się w tym samym kierunku, co ceny metalu, ale mają znacznie większą dynamikę. Ciekawą alternatywą może być więc zakup jednostek ETF-u na akcje wielu przedsiębiorstw związanych z rynkiem złota, które charakteryzują się mniejszymi wahaniami wartości i niższym ryzykiem inwestycyjnym.

Jak zacząć inwestować w złoto?

Gdy wiesz już, czy lepszym wyborem będzie dla Ciebie złoto fizyczne, czy też instrument dający ekspozycję na jego cenę, możesz rozpocząć inwestowanie w kruszec.

Jak kupić i gdzie przechowywać złoto fizyczne?

Jeśli jesteś zainteresowany złotem inwestycyjnym, pozostaje Ci znaleźć rzetelnego sprzedawcę z rozsądnymi cenami złotych sztabek i monet bulionowych. Możesz je kupić od osoby prywatnej, albo dealera lub producenta złota. np. Mennicy Polskiej.

Inwestując w złoto fizyczne, musisz również zadbać o jego odpowiednie przechowywanie. Gdy jego zasoby nie są duże, inwestorzy zwykle wybierają jakiś nieoczywisty schowek w domu lub mieszkaniu. Ci, którzy posiadają złoto o większej wartości, najczęściej decydują się na własny sejf lub ewentualnie wynajęcie skrytki depozytowej. O tym, która z opcji będzie dla Ciebie najlepsza, musisz już zdecydować samodzielnie.

Gdzie kupić złoto do celów spekulacyjnych i jak wybierać brokerów?

Jeśli złoto chcesz potraktować nie jako sposób na przechowywanie majątku, lecz jako aktywo stricte spekulacyjne, musisz założyć rachunek inwestycyjny z dostępem do instrumentów powiązanych z ceną kruszcu. Aby wybrać najlepsze dla siebie konto do handlu, zapoznaj się m.in. z zakresem ofert brokerów, a także ich stroną kosztową. Jeśli zamierzasz spekulować regularnie, istotna będzie również choćby jakość platformy i aplikacji do inwestowania.

Decydując się na inwestowanie w ETF-y czy akcje spółek powiązanych ze złotem, powinieneś wybrać konto określane mianem rachunku maklerskiego. W jego znalezieniu pomoże Ci poniższy ranking.

Ranking rachunków maklerskich - Maj 2024

Po roku może pojawić się opłata w wysokości 10 EUR; można jej jednak łatwo uniknąć, wykonując min. 1 transakcję w ciągu roku / jeśli na koncie nie ma środków / jeśli są kupione dowolne akcje

- 0% w przypadku miesięcznego obrotu do 100 tys. EUR (minimalna wartość zlecenia to 10 zł)

- 0,2%, min. 10 EUR od nadwyżki pow. 100 tys. EUR

XTB nie oferuje klasycznych kontraktów futures, lecz kontrakty CFD na WIG20 i wiele innych indeksów oraz instrumentów bazowych. Takie produkty mają nieco inną konstrukcję, ale również pozwalają grać z dźwignią na wzrosty i spadki rozmaitych aktywów. W przypadku handlu kontraktami CFD za pośrednictwem XTB koszty transakcyjne są już zawarte w spreadzie i nie jest pobierana dodatkowa prowizja; dla kontraktów na WIG20 standardowy spread wynosi ok. 2 pipsy.

W razie braku dokonania transakcji w ciągu 365 dni pojawi się opłata w wysokości 9 zł miesięcznie (lub ewentualnie 3 EUR bądź 3 USD). Nie zostanie ona naliczona, jeśli we wskazanym okresie miałeś otwarte pozycje lub też wykonałeś transakcję po upływie 365 dni a przed momentem pobrania opłaty.

TMS nie oferuje klasycznych kontraktów futures, lecz kontrakty CFD na WIG20 i wiele innych indeksów oraz instrumentów bazowych. Takie produkty mają nieco inną konstrukcję, ale również pozwalają grać z dźwignią na wzrosty i spadki rozmaitych aktywów. W przypadku handlu kontraktami CFD za pośrednictwem TMS koszty transakcyjne są już zawarte w spreadzie i nie jest pobierana dodatkowa prowizja.

Jeśli natomiast chcesz spekulować na cenie kruszcu, powinieneś wybrać konto forex i CFD, które umożliwi Ci handel produktami z dźwignią finansową. Poniższe zestawienie pozwoli Ci znaleźć najlepszą dla siebie propozycję, a także zorientować się, na jakie parametry ofert powinieneś zwrócić szczególną uwagę.

Ranking brokerów forex i CFD - Maj 2024

spread w czasie trwania sesji europejskiej

Spread w czasie trwania sesji europejskiej

Kiedy warto sprzedać złoto?

Nawet jeśli zainwestujesz w złoto długoterminowo, to i tak z czasem przyjdzie moment, w którym będziesz chciał spieniężyć przynajmniej część swoich zasobów.

Jak już wcześniej zasugerowaliśmy, w przypadku dobrej koniunktury gospodarczej i optymistycznych prognoz, kruszec nie ma za bardzo potencjału do wzrostów. Jeśli zatem pozytywnie zapatrujesz się na przyszłość gospodarek, możesz rozważyć sprzedaż złota. Gdy oczekujesz wyraźnie ujemnych realnych stóp procentowych i/lub nadejścia trudnych czasów dla światowej gospodarki, rozsądnie będzie trzymać kruszec lub nawet zwiększyć jego zasoby.

Powyższe wskazówki są dość ogólne, a przecież chciałbyś wybrać najlepszy moment na częściowe lub pełne wyjście z inwestycji w złoto. Nie jest to proste, bo nikt nie zna przyszłości i nie wie, jak zachowa się cena kruszcu. Miej jednak na uwadze, że istnieją pewne wskaźniki i czynniki, których obserwacja może wspomóc Twoje decyzje inwestycyjne. Chodzi tu m.in. o Dow-to-Gold ratio, skalę globalnego zadłużenia czy zainteresowanie inwestycją mierzone np. w Google Trends.

Dow-to-Gold

Zacznijmy od interpretacji wskaźnika Dow-to-Gold, który zestawia ze sobą wartość amerykańskiego indeksu giełdowego DJIA (Dow Jones Industrial Average) z ceną złota. Uściślając, pokazuje on, ile uncji kruszcu można kupić za jednostkę indeksu Dow Jones.

Interpretacja współczynnika jest zatem bardzo prosta: im wyższa jest jego wartość, tym droższe są akcje amerykańskich spółek względem złota, i vice versa. Wynika z tego, że dobrym momentem na sprzedaż kruszcu mogą być okresy, w których parametr przyjmuje względnie niskie wartości, a nie najlepszym, gdy plasuje się na wysokim poziomie.

Globalne zadłużenie i poziom stóp procentowych

Kolejny czynnik, czyli skala globalnego zadłużenia, nie jest już tak dokładny i wymaga nieco intuicyjnego podejścia. Niemniej w sieci bez problemu znajdziesz serwisy i raporty, które pozwolą Ci się zorientować, jak narastało i ile wynosi obecnie zadłużenie poszczególnych podmiotów, krajów czy całego świata. Dlaczego jest to istotne i może pomóc w podejmowaniu decyzji związanych z inwestowaniem w złoto?

Przypomnijmy, że złoto zwykle przybiera na wartości, gdy panują ujemne realne stopy procentowe (wtedy oprocentowanie np. lokat jest niższe od stopy inflacji). Zadłużenie rządów, przedsiębiorstw i osób prywatnych jest dziś rekordowo wysokie, a inflacja w trendzie spadkowym, więc banki centralne prędzej będą skłonne obniżać niż podwyższać stopy procentowe. Natomiast spadkom ceny złota mogłaby sprzyjać możliwość wystąpienia dodatnich lub bliskich zeru realnych stóp.

Google trends i zainteresowanie niedoświadczonych inwestorów

Ostatni wskaźnik, któremu warto się przyjrzeć, również nie jest zbyt dokładnym miernikiem, ale mimo to zdecydowanie warto mieć go na uwadze. Duże zainteresowanie złotem osób, które na co dzień nie interesują się inwestowaniem i finansami, może sygnalizować dobry moment na spieniężenie inwestycji. Taka sytuacja co jakiś czas pojawia się na rynku złota, ale również akcji, kryptowalut i innych aktywów – najczęściej po dużych wzrostach ich cen.

Popularność inwestycji w złoto możesz łatwo sprawdzić, korzystając ze strony Google Trends. Analizując zainteresowanie frazami związanymi z kruszcem (obowiązuje skala od 0 do 100, gdzie 100 oznacza rekordową popularność), będziesz mógł ocenić, czy złotem interesuje się już tzw. ulica, czyli drobni inwestorzy, którzy zwykle wchodzą na rynek, gdy trend wzrostowy jest już bardzo dojrzały. W tym samym czasie doświadczeni gracze spieniężają swoje inwestycje i realizują zyski.

Czy warto inwestować w złoto w 2024 roku?

W niniejszym artykule w kompleksowy sposób omówiliśmy najważniejsze kwestie związane z inwestycją w złoto. Jeśli dobrnąłeś do tego miejsca, to z pewnością wiesz już, czy będzie ona dla Ciebie dobrym wyborem.

Od siebie pragniemy dodać, że zgadzamy się z opiniami wielu ekspertów, którzy radzą kupować złoto z myślą o długim horyzoncie czasu. Podzielamy również pogląd, że nawet w przypadku braku obaw o przyszłość gospodarek czy wysoką inflację, dobrze jest, jeśli złoto ma 10 czy 15% udział w portfelu inwestycyjnym. Można to traktować jako formę zabezpieczenia na wypadek nieprzewidzianego wstrząsu na rynkach finansowych, poważnego konfliktu zbrojnego czy wystąpienia innego problemu o zasięgu globalnym np. pandemii.

Jeśli chcesz zainwestować w złoto na relatywnie krótki czas, np. 3 czy 4 lata, dobrze przemyśl, co może zdarzyć się w tym czasie w gospodarce i na rynkach finansowych. Procesy inflacyjne, stopy procentowe, koniunktura gospodarcza czy globalny sentyment, będą rzutowały na wartość kruszcu. W opinii wielu ekspertów czynniki te w 2024 roku mogą zaowocować wzrostami ceny złota (pamiętaj, że dla polskiego inwestora ważny jest tu również kurs dolara względem złotego), ale przecena, i to wyraźna, zawsze jest możliwa.

Powyższy artykuł nie stanowi rekomendacji inwestycyjnej lub czynności doradztwa inwestycyjnego w rozumieniu (art. 42 ust. 1 i art.76) Ustawy z dnia 29 lipca 2005 r. o doradztwie inwestycyjnym (Dz.U. 2005 nr 183 poz. 1538 z późn.zm.).

Komentarze

(49)Ktoś jeszcze podchodzi do złota tak, że ono ma sens tylko przy dużych kwotach? Zakup nawet za 5000 zł jakoś średnio mi się widzi... przecież jeśli weźmie się pod uwagę czas stracony na porównanie cen sztabek i monet, a później na potencjalną sprzedaż... no to się nie kalkuluje. Chyba że to tylko jeden z cyklicznych zakupów złota albo ktoś zamierza to trzymać z 10 lat. Ale tak to już te lokaty mają większy sens albo ewentualnie jakiś ETF na złoto.

Odpowiedz

Dokładnie tak. Też nie rozumiem ludzi którzy kupują złote sztabeczki łącznie za kilka tys. zł. No chyba że to inwestycja w stylu kup i zapomnij na długie lata. Za 10 czy 20 lat mogą mieć faktycznie sensowną wartość

Odpowiedz

Dokładnie 3 lata temu złoto w PLN było po 7100 teraz jest ledwie po ok 8200. te 15% wzrostu w czasie szalejącej inflacji (skumulowana w ciągu tych 3 lat to pewnie z ponad 25%) nie robi wrażenia

Odpowiedz

Z tym anonimowym zakupem złota to już od kilku lat nieaktualne. Tzw. dobra zmiana wprowadziła takie prawo, że nawet przy zakupie 1 grama musisz podać swoje dane osobowe. Oczywiście podajesz ustnie ale nie wolno kłamać. :) O nielegalnych formach zakupu nie będę tu pisać. Sami pomyślcie.

Odpowiedz

nie wszsytkie sklepy o to pytają

Odpowiedz

Witam mam pytanie czy w mennicy zakupione zlote sztabki można sprzedac i jaka jest marża? Pozdrawiam

Odpowiedz

Są mennice, które dają taką możliwość (np. Mennica Polska). Na swoich stronach zwykle podają też szczegóły dotyczącej takiej operacji, czyli m.in. właśnie wysokość marży. Co do zasady jest jednak tak, że odkupują wyłącznie to złoto, które zostało zakupione u nich.

Odpowiedz

Witam.Co pan myśli o złotych sztabkach 1g z nazwą Tavex?(NMR)

Odpowiedz

Lepiej jest kupować większe sztabki, bo one są bardziej opłacalne. Jeśli to ma być zakup na własne cele inwestycyjne, to dobrze byłoby nabyć sztabkę o masie 5g lub większej. Jeśli chodzi o producenta, to każda znana mennica, zwłaszcza taka z akredytacją LBMA, będzie dobrym wyborem.

Odpowiedz

Sztabki bite przez Tavex z ich logo nie mają certyfikatu LBMA

Odpowiedz

Dzień dobry, proszę mi powiedzieć, czy sztabki lub monety mogę kupić bez problemu na allegro lub od innego sprzedawcy przez internet - bo jest taniej , czy lepiej z mennicy lub banku pko. Jeśli kupię Perth Mint, Heraeus lub Valcambi - znane marki w opakowaniu Certicart to to chyba nie ma znaczenia gdzie je kupię bo one mają certyfikaty prawda?

Odpowiedz

Tak, w tej sytuacji miejsce zakupu nie ma znaczenia. Po prostu niektórzy wolą kupić złoto nieco drożej bezpośrednio u znanego dealera, aby mieć absolutną pewność, że transakcja przebiegnie bez zastrzeżeń, a sam produkt będzie autentyczny.

Odpowiedz

Na Allegro nie polecam. Jak sprawdzisz autentyczność? Chyba, że to firma, która sprzedaje złoto. Poza tym kupując od osoby fizycznej trzeba zapłacić podatek PCC.

Odpowiedz

Dzień dobry, lepiej kupić złoto od Valcambi czy Perth Mint?

Odpowiedz

Nie ma to większego znaczenia. Obydwaj producenci są znani i cieszą się uznaniem, więc na ich złoto można relatywnie łatwo znaleźć kupca.

Odpowiedz

Witam. Niedawno kupiłem w oddziale jednej z mennic, sztabkę 5g Heraeus oczywiście w oryginalnym opakowaniu Certicart niewyjmowana. Sztabka na frontowej stronie ma małą lecz wyraźną rysę. Czy to powoduje, że jest niepełnowartościowa i w przypadku sprzedaży otrzymam za nią dużo mniej? Czy powinienem żądać jej wymiany u sprzedawcy?

Odpowiedz

Trudno powiedzieć, mnie osobiście się to nie zdarzyło. Złoto jest podatne na zarysowania, ale lepiej, żeby tej ryski nie było.

W miarę możliwości warto porównać w internecie ceny takich samych sztabek w idealnym stanie i z niewielkimi wadami. Można też zapytać w jakimś skupie złota, czy oferuje niższą cenę w przypadku takich małych, ale wyraźnych rysek. Plusem na pewno jest obecność oryginalnego opakowania, niemniej w razie jakichkolwiek wątpliwości dla świętego spokoju warto dokonać wymiany.

Odpowiedz

Dziękuję za szybką odpowiedź i radę. Zorientuję się w jakimś skupie. Jeśli będzie trzeba, będę żądał wymiany. Jeśli mi nie wymienią, nie skorzystam więcej z tego przedstawiciela. Okazuje się, że najlepiej sztabki kupować bezpośrednio (obejrzeć, sprawdzić osobiście) , a nie mailowo z wysyłką. Pozdrawiam serdecznie.

Odpowiedz

Hej, najlepiej kupić sztabki Valcambi, Heraeus, Umicore, Perth Mint czy sztabki C-Hafner też będą ok? Pytam bo sztabki Hafner można kupić w Aparcie.

Odpowiedz

Wydają się w porządku, choć nie są tak popularne jak te pozostałe. Warto jeszcze porównać ceny sztabek poszczególnych producentów i sprawdzić, jak wygląda handel nimi na rynku wtórnym. W miarę możliwości dobrze jest zorientować się, czy sztabki C-Hafner są często wystawiane na sprzedaż i czy szybko znajdują nabywców.

Odpowiedz

Dobra, bo trochę się pogubiłem. Myślę o inwestycji dłuuuugoterminowej i na początek 5g. Ewentualnie z możliwością dokupowania co parę lat. Teraz co wybrać? Zakup fizyczny czy papierowy?? Bo tutaj jestem "zagubiony"

Odpowiedz

W przypadku inwestycji długookresowych i regularnych to już sprawa indywidualna. Jeśli horyzont inwestycyjny ma wynosić np. 2-3 lata, to dla mnie osobiście sensowniejszy byłby wybór ETF-u. Rozumiem jednak, że mówimy o jeszcze dłuższym inwestowaniu, a tutaj raczej skłaniałbym się ku fizycznych sztabkach lub monetach.

Dla inwestorów długoterminowych ważną kwestią jest też to, aby złoto przechowywać poza systemem i mieć je pod ręką, a nie w formie zapisu na rachunku maklerskim. Musisz ocenić, czy jest to istotne także dla Ciebie.

Odpowiedz

Dziękuję za odpowiedź. Jest to problematyczne, bo mając fizycznie to muszę z tyłu głowy o tym pamiętać( a inwestycja na kilkanaście lat). Tym bardziej, że mam możliwość przechowywania w dwóch domach i pytanie w którym. Dlatego fajną opcją, byłby jakiś rachunek, konto czy coś, by o tym nie myśleć. Zaś z drugiej strony, z takim "rachunkiem" może się coś stań, od mnie nie zależnego i to stracę.

Skłaniam się do fizycznego, tym bardziej że są jakieś chyba depozyty? Tylko nie wiem czy to też jest opłacalne.

Odpowiedz

Jak taki długi czas inwestycji to raczej tylko fizyczne sztabki lub monety. Polecam zakopać w ziemi w ogródku (tylko żeby nikt nie widział:P). możesz je też deponować w skrytce bankowej albo w jakimś sejfie, ale to są dodatkowe koszty... miałoby to sens przy inwestycji chociaż na kilkaset tysi, ale przy mniejszej to się robi trochę drogo i nie wiem czy warto swoją drogą na razie mamy wysoką inflaccję, mocno niepewną sytuacje geopolityczna, a to zloto coś za bardzo rosnąc nie chce, a przynajmniej nie w dolarach. kto wie czy jeszcze nam nie stanieje

Odpowiedz

W tej chwili mogę pozwolić sobie na zakup 3x100g sztabek. Pieniądze chcę zamrozić na conajmniej 15lat… Iść w całości w sztabki czy raczej rozbić to na sztabkę i bulion?

Odpowiedz

To już sprawa indywidualna, trzeba samodzielnie rozważyć plusy i minusy:) Im większa sztabka, tym niższa wyjdzie cena za każdy gram złota, ale z drugiej strony nieco mniejsze sztabki i/lub monety bulionowe dałyby większą elastyczność (w przyszłości można byłoby spieniężyć np. 50 g lub 1 uncję, zamiast od razu 100 g złota).

Odpowiedz

Miało być 10 x 1/10 oz

Odpowiedz

Jako Nowicjusz zastanawniam sie nad zakupem Combibara 50 x 1 gr lub 10 x 1oz. Która opcja lepsza

Co lepsze mennica Apart czy Valcambi.

Odpowiedz

Fajny ten combibar dzielony na gramowe płatki. ogólnie to policz sobie jaka wyjdzie ci cena za 1 g złota w tych produktach. Lepsze to co taniej wyjdzie.

A tak to wzialbym valcambi bo to bardziej znany producent zlota inwestycyjnego

Odpowiedz

Czy Obecne zawirowania. Dniowe to nadal

dobry czas na zakup?

Odpowiedz

Raczej nie, nie ulegaj fomo jak inni. Złoto jest teraz drogie, może jeszcze zdrożeje ale bez sensu teraz kupować jak dopiero co wzrosło ze 20%. poza tym, żeby to złoto dało ci jakieś sensowne zyski to trzeba na nie wydać chociaż z 10 tysi i potrzymać kilka lat...

Odpowiedz

Dzień dobry,

Czy złoto Britannia z Royal Mint to dobra inwestycja? Jeszcze jedno pytanie totalnej nowicjuszki: gdzie sprzedaje się sztabki złota?

Pozdrawiam

Odpowiedz

To złoto też jest ok, bo nie będzie większych trudnosści ze sprzedażą. Sprzedać możesz przez internet, chyba na Allegro też już można (ale nie jestem pewien), przy czym zawsze trzeba trochę poczekać... swoją drogą w złoto to warto na spokojnie inwestować, bo to powinna być lokata na wiele lat, a nie na rok czy dwa.

Odpowiedz

Witam,jestem” zielona „jeśli chodzi o inwestowanie pieniędzy i pewnie dlatego straciłam na funduszach inwestycyjnych,lokując pieniądze za namową pani z mojego banku.Czy w obecnej sytuacji istnieje sposób żeby inwestując np. w złoto ,ale nie długoterminowo odrobić stratę poniesioną w funduszach inwestycyjnych?

Odpowiedz

Nie udzielamy porad inwestycyjnych, ale wspomnę, że oczywiście są na to sposoby (na krótko- lub średnioterminową inwestycję w złoto pozwalają np. ETF-y, o których pisaliśmy w tekście). Wszystkie formy inwestycji wiążą się jednak z pewnym ryzykiem, więc nie możesz mieć pewności, że uda Ci się odrobić straty... praktycznie pewny zysk dają jedynie obligacje skarbowe i lokaty terminowe,

Odpowiedz

Już od ponad roku stoimy w miejscu więc chyba czas na jakiś większy ruch cenowy... Pytanie w którym kierunku?

Odpowiedz

Zastanawiam się na kupowaniu złota fizycznego jako zabezpieczenie na emeryturę lub na wypadek,,W" Lepsze rozwiązanie to kupowanie 1 raz w msc 1-5 g czy kupno jednorazowe w 2 transakcjach w skali roku

Odpowiedz

Bardziej opłacalne będą rzadsze zakupy, ale większych ilości złota. Sztabki ważące 1 czy 2 gramy obarczone są niestety wysoką marżą... dla mnie granicą opłacalności są sztabki 5-gramowe i monety bulionowe o masie 1/4 uncji, przy czym w miarę możliwości warto kupować jednorazowo jeszcze cięższe produkty.

Odpowiedz

Dziękuję za odpowiedź

Mam jeszcze jedno pytanie Mennica Polska nie posiada certufikatu międzynarodowego. Czy w związku z tym lepiej jest kupować złoto z innego miejsca jak Umicore czy Heraeus

Pozdrawiam

Odpowiedz

Niekoniecznie, sztabki Mennicy Polskiej też będą dobrym wyborem. Umicore i Hereaus warto byłoby kupić wówczas, gdy dopuszczasz w przyszłości ich sprzedaż zagranicznemu odbiorcy - łatwiej będzie go znaleźć.

Swoją drogą, w ofercie Mennicy Polskiej często dostępne są sztabki Umicore i Heraeus - i to w bardzo podobnych cenach do sztabek produkowanych przez MP:)

Odpowiedz

Czy warto teraz wchodzić w złoto gdy ostatnio ceny prawie dobiły do półrocznych szczytów 1900 USD za uncję?

Odpowiedz

Wszystko zależy od tego na jaki okres zamierzasz je kupić... jeśli na min. kilka lat, to moim zdaniem jest spora szansa, że złoto da w tym czasie zarobić min. kilkadziesiąt % licząc od obecnej ceny. Ale w krótszym terminie to wszystko jest możliwe, czasy są zwariowane i trudno cokolwiek typować. Jedni kupują metale, bo się boją pogorszenia koniunktury i kryzysu, inni kupują akcje, bo uważają, że najgorsze już dawno za nami, a hossa potrwa jeszcze wiele miesięcy. No i w efekcie wszystko rośnie i wszystko wydaje się stosunkowo drogie

Odpowiedz

Dzień dobry. Chciałabym zapytać, lepiej kupić za „większa” gotówkę, sztabki po 1 gramie bądź 5? Czy lepiej zakupić monety bulionowe? I czym to się tak, naprawdę różni? Czy jedno i drugie, sprzeda się tak samo szybko?

dziekuje.

pozdrawiam.

Odpowiedz

Nie ma znaczenia, co kupisz:) Dobre są i sztabki i monety, ale tak szczerze to żeby miało to sens, to powinnaś kupić sztabkę lub monetę min. 1/2 uncji, a najlepiej 1 uncji, a to już spore koszty... przy mniejszej masie to się średnio opłaca (5-10 gramów to absolutne minimum). Swoją drogą jeśli chcesz kupić dlatego, że teraz złoto urosło to może przemyśl, czy warto.. żebyś na tym zarobiła chociaż kilka stówek to to złoto musiałoby dość sporo wzrosnąć

Odpowiedz

Czyli Twoim zdaniem, powinnam się wstrzymać z zakupem złota? Na dzień dzisiejszy? Mam kilka złotych. Chce je zainwestować, bo złotówka leci… I już sama nie wiem.

Odpowiedz

Ja bym już raczej nie kupował. Możliwe, że będzie drożeć dalej, ale to jest tak, że dziś to przede wszystkim osłabia się złoty i dlatego ceny złota w PLN mocno rosną. W USD też rosną, ale dużo wolniej... Mamy trudne czasy i ja osobiście nie pakowałbym teraz oszczędności w złoto. No bo ile na tym zarobisz, z kilkaset złotych? W złoto trzeba inwestować z myślą o najbliższych 5, 10 czy 20 latach. w razie gdyby niebawem w PL działo się coś niepokojącego, to byś na szybko szukała kupca... Moim zdaniem lepiej mieć gotówkę, na pewno część w mocnych walutach (usd i eur).

Odpowiedz

Czy dobrze rozumiem, że jeśli dojdzie do wojny, złoto powinno pójść z górę?

Odpowiedz

W przeszłości rzeczywiście ceny kruszców rosły, gdy robiło się na świecie niespokojnie. Obecnie emocje inwestorów są mocno rozhuśtane i trudno jednoznacznie powiedzieć, ile ich obaw jest już uwzględnionych w aktualnej cenie złota. Na dodatek na cenę złota w PLN duży wpływ ma kondycja polskiej waluty, a ta jest wyjątkowo słaba. Trudno więc jednoznacznie określić rozwój sytuacji.

Odpowiedz

Złoto sprzeda się zawsze a gotówkę ile można mieć przy sobie i skąd jak zrobia ograniczenia, tylko USD albo EUR. A mieszkając w PL złoto kupuje na Royalmint w UK z opcją przechowania, zawsze można sprzedać i jest bezpieczne. Nie digigold a prawdziwe sztabki. W domu nie chce żadnej gotowki i kosztowności bo raz można stracić dwa mogę nie zdążyć zabrać.

Odpowiedz