Gdyby spytać statystycznego Kowalskiego o znane mu sposoby lokowania pieniędzy to prawdopodobnie w pierwszej kolejności wymieniłby właśnie lokaty bankowe oraz obligacje. Jak pokazują dostępne statystyki – obok funduszy inwestycyjnych są to najczęściej wybierane przez Polaków produkty oszczędnościowe. Co jednak istotne – mimo, że lokaty i obligacje z reguły stawia się tuż obok siebie, to tak naprawdę są to zupełnie inne instrumenty, które w zasadzie więcej dzieli niż łączy.

Kto oferuje lokaty a kto obligacje?

Pierwsza, podstawowa różnica to podmiot oferujący dany instrument. W przypadku lokat bankowych oferującym są banki komercyjne, banki spółdzielcze, a także SKOK-i. Natomiast w przypadku obligacji skarbowych emitentem jest Ministerstwo Finansów.

Druga sprawa to odrębna konstrukcja prawna. Mówiąc w uproszczeniu: lokata bankowa polega na powierzeniu bankowi do przechowania określonej sumy pieniędzy. Ze swojej strony bank gwarantuje natomiast, że po upływie wyznaczonego w umowie terminu zwróci właścicielowi powierzone środki wraz z należnymi odsetkami. Z punktu widzenia własności, posiadaczem deponowanych pieniędzy przez cały ten czas pozostaje ich pierwotny właściciel, a nie bank.

Natomiast w przypadku obligacji skarbowych jest nieco inaczej. Tutaj nabywca obligacji traci swoje oszczędności, w zamian uzyskując papier wartościowy o określonej wartości. Jednocześnie Minister Finansów gwarantuje, że odkupi go w wyznaczonym terminie, po z góry określonej cenie powiększonej o stosowne odsetki.

Kto daje więcej zarobić?

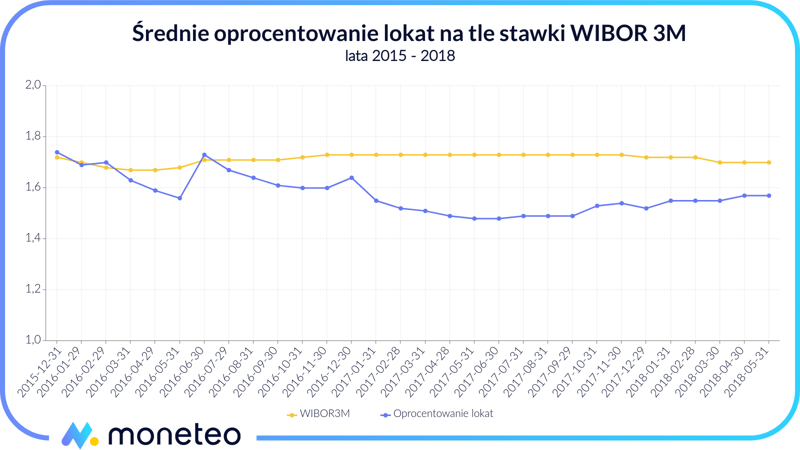

Pod względem oferowanego zysku wreszcie pojawia się jakiś wspólny element. Oprocentowanie obu instrumentów dość mocno powiązane jest z aktualnym poziomem stóp procentowych, przez co potencjalny zarobek - zarówno na lokacie jak i obligacjach skarbowych - będzie zbliżony. Niestety dla oszczędzających, nie będzie on zbyt wysoki (szczególnie po obniżkach stóp dokonanych przez Radę Polityki Pieniężnej w marcu i kwietniu 2020 roku).

Obecnie średnia dla wszystkich lokat terminowych oferowanych przez polskie banki wynosi zaledwie 0,90% w skali roku, a w przypadku depozytów długoterminowych (powyżej 24 miesięcy) jest to niewiele powyżej 1,0%.

Na podobnym poziomie plasuje się oprocentowanie obligacji skarbowych. Przykładowo, aktualnie w ofercie Ministerstwa Finansów znajdują się dwuletnie obligacje oznaczone kodem DOS0522, pozwalające zarobić 1,00% w skali roku. Natomiast jeśli ktoś chciałby zakupić „dwulatki” bezpośrednio na giełdzie, to zyska na nich ok. 0,70%.

Bezpieczeństwo inwestycji

Jak wspomnieliśmy na wstępie – zarówno lokaty bankowe, jak i obligacje skarbowe objęte są gwarancjami ze strony państwa. W pierwszym przypadku podmiotem bezpośrednio udzielającym gwarancji jest Bankowy Fundusz Gwarancyjny, który w razie upadłości któregoś z banków lub SKOK-ów zwraca posiadaczom należne im pieniądze. Jedyne ograniczenie dotyczy maksymalnej kwoty zwrotu, która stanowi równowartość 100 tys. euro (ok. 450 tys. zł). Nadwyżki ponad tą kwotę nie będą już przez BFG zwracane.

Limitów nie ma natomiast w przypadku obligacji skarbowych. Te gwarantowane są w 100% przez Skarb Państwa. Tak więc niezależnie czy zainwestujemy w nie 100 zł czy 100 mln zł – mamy pewność, że kapitał wraz z odsetkami wróci do nas w określonym terminie. Przyglądając się więc obu instrumentom można powiedzieć, że w przypadku kwot do 100 tys. euro oba są tak samo bezpieczne, natomiast przy wyższych środkach dużo rozsądniej będzie zainwestować w obligacje.

Na jaki czas można zainwestować?

Obserwując to, co dzieje się aktualnie na rynku bankowym, widzimy, że najlepsze oferty dotyczą depozytów zakładanych na okres od 1 do 6 miesięcy. W ich przypadku oprocentowanie sięga nawet 2,5% do 3,0%. Nieco gorzej prezentują się natomiast lokaty długoterminowe np. 3-letnie. Tu poza jednym wyjątkiem nie znajdziemy ofert, które pozwolą zarobić nam więcej niż 2,5% odsetek w skali roku.

Nieco inaczej jest, jeśli chodzi o obligacje oferowane przez Ministerstwo Finansów. Tu wyraźnie widoczny jest trend, w którym im dłuższy termin zapadalności (na dłużej inwestujemy pieniądze) tym możliwe do uzyskanie odsetki wyższe. Przykładowo – kupując obligacje 3-miesięczne nasz zarobek wyniesie zaledwie 0,50% w skali roku, ale przy „dziesięciolatkach” będzie to ponad 3% (aktualne oprocentowanie 10-letnich obligacji detalicznych równy jest stopie inflacji powiększonej o 1 p.p. marży).

W związku z tym osobom chcącym zainwestować swój kapitał krótkoterminowo, w pierwszej kolejności rekomendujemy lokaty bankowe. Natomiast Ci, którzy oszczędzają z myślą o dalszej przyszłości, powinni raczej wybrać obligacje skarbowe.

Elastyczność inwestycji

Jeśli chodzi o swobodę dysponowania inwestowanymi środkami, to zarówno lokaty, jak i obligacje charakteryzują się dużą elastycznością. W praktyce oznacza to możliwość wycofania się z inwestycji w praktycznie dowolnym momencie.

Jeśli jednak przyjrzymy się szczegółom, to w przypadku lokat nie wygląda to tak różowo. W zdecydowanej większości przypadków zerwanie depozytu wiąże się bowiem z utratą wszystkich naliczonych do tego czasu odsetek.

Znacznie korzystniej sprawa prezentuje się natomiast w przypadku obligacji skarbowych. Jeśli zażądamy przedwczesnego wykupu, zostanie naliczona jedynie niewielka opłata manipulacyjna. Przykładowo – w przypadku 4-letnich obligacji oznaczonych kodem COI0524, jest to 0,70% ich wartości nominalnej.

Jeszcze inaczej wygląda to w przypadku obligacji nabywanych bezpośrednio na rynku giełdowym. Tutaj sami składamy dyspozycję sprzedaży, a jedyny koszt jaki poniesiemy to prowizja maklerska (w zależności od biura jej wysokość waha się od 0,1% do 0,2% wartości transakcji). Tak więc jeśli komuś szczególnie zależy na elastyczności – a także gwarancji zachowania wypracowanego zysku – ten powinien skłaniać się właśnie w stronę obligacji (choć na rynku bankowym również można znaleźć oferty z gwarancją zachowania odsetek).

Porównanie lokaty bankowej z obligacjami skarbowymi

|

Lokata bankowa |

Obligacje skarbowe |

|

|---|---|---|

|

Podmiot oferujący |

Banki oraz SKOK-i |

Ministerstwo Finansów |

|

Oprocentowanie* |

Od 0,01% do 4,00% |

Od 0,5% do 3,5% |

|

Czas inwestycji |

Od 1 dnia do 5 lat |

Od 3 miesięcy do 12 lat |

|

Wypłata odsetek |

Zazwyczaj na zakończenie lokaty |

Cyklinie w postaci „kuponów odsetkowych” lub na koniec oszczędzania |

|

Możliwość zerwania |

Tak – z reguły skutkuje utratą całości zarobionych odsetek |

Tak – pobierana jest prowizja za zerwanie |

|

Posiadane gwarancje |

Ze strony BFG do 100 tys. euro |

100% gwarancja ze strony Skarbu Państwa |

Podsumowanie

Nie sposób jednoznacznie wskazać, który z instrumentów – lokata bankowa czy obligacja skarbowa - jest lepszy. Wszystko zależy od oczekiwań i możliwości oszczędzającego.

Jeśli jego horyzont inwestycyjny jest krótki, a do tego posiadany kapitał nie przekracza 100 tys. euro – prawdopodobnie lepiej sprawdzi się lokata bankowa. Natomiast w przypadku wyższych nominałów i przede wszystkim dłuższej perspektywy czasowej znacznie lepszym wyborem będą obligacje skarbowe.

Jednocześnie pragniemy podkreślić, że nie jest to reguła sprawdzająca się w każdym przypadku, a decyzję o tym, w którym instrumencie ulokować Twoje oszczędności, powinieneś podjąć sam.

Jeśli zdecydujesz się na obligacje, sprawdź, w jaki sposób możesz na nich ulokować swoje środki. Z kolei jeśli skłaniasz się ku lokatom - sprawdź aktualny ranking lokat.

Komentarze

(1)bezpieczniejsze chyba są właśnie obligacje bo emitowane są przez skarb państwa nie ?

Odpowiedz